以下转自凤凰网风财讯ESG频道“2023《企业新公民》ESG系列策划”:中美绿色基金吴竺:ESG对企业利益影响有限。

“双碳目标”的大背景下,绿色低碳正在成为企业承担社会责任、发挥更多社会价值的必然选择。而全社会对于低碳观念的关注,也让绿色溢价、漂绿等问题日益突出。中美绿色基金作为一家专注于中外绿色股权投资的机构,投资了华曙高科、高景太阳能、拜安科技、丽豪半导体、海辰储能、百奥恒新材料、国电氢能等在绿色发展领域有重大影响力的项目。

中美绿色基金首席投资官、合伙人吴竺,既是投资人,亦是工学博士、教授级高级工程师,多年的清洁能源行业从业者,上海世博会加氢站项目经理,先后获得过“世博会先进集体”称号,中国建筑工程鲁班奖,国家绿色建筑创新奖等,是上海市经信委专家组、上海市科委专家组、上海高级职称评审委员会、上海防爆工程中心专家委员会等多个组织的成员,也是上海市建交委绿色建筑专家、市政设施抗震专家。他的观察与思考,或许能够为市场带来不一样的绿色发展视角。

近日,凤凰网风财讯对话吴竺,结合他在多领域的投资经验,深度探讨绿色可持续发展的现状及趋势。

以下为ESG采访实录。

目前国内ESG建设整体处于什么阶段?国外对ESG建设有哪些是值得借鉴的?

吴竺:在国家近年来政策引领下,特别是双碳“3060”战略提出后,ESG成为衡量企业可持续发展能力的重要指标。我国大型企业与国有企业中,发布ESG相关报告的企业数量逐渐增加,企业ESG披露以自愿为主。

欧美发达国家的企业在ESG的进程上比中国要领先,主要体现在欧美企业比中国企业更早开始建立ESG的评估体系,并且在ESG评估体系的数据接入及评级方法的系统上更为完善。但与中国类似,国外的ESG评估也存在“各说各话”的情况,目前全球ESG的评级机构超过600家,不同的评级机构有着不同的指标体系,“互联互通”的难度很大。

中国的ESG建设应参考欧美国家体系建设精细化、可操作的理念,但在评价体系的建设中,需要明确评估体系的服务对象,同时结合中国的实际发展现状,形成接受度较高的标准,否则ESG建设很可能无法发挥其社会功能。

ESG是否已经成为资本选择投资标的的重要考量因素?相关的ESG投资产品有哪些?收益如何?

吴竺:中美绿色基金坚持将ESG评估纳入投资标的的评判标准,并且建立了一套满足绿色投资需求的ESG评估体系,将ESG水平作为投资决策的重要参考因素。我们也看到金融市场上绿色主题的机构和产品越来越多,ESG的理念逐渐深入投融资界。

在当前发展水平下,不能把ESG评估的结果与投资项目的收益做简单线性关联。投资项目的核心还是经济收益,ESG的评估结果非常有助于考量企业发展的外部性,即对社会、环境和其他利益相关方的影响。ESG评估水平高的企业,由于其更加符合国家、社会的发展需求,有更高的几率避免突发风险。

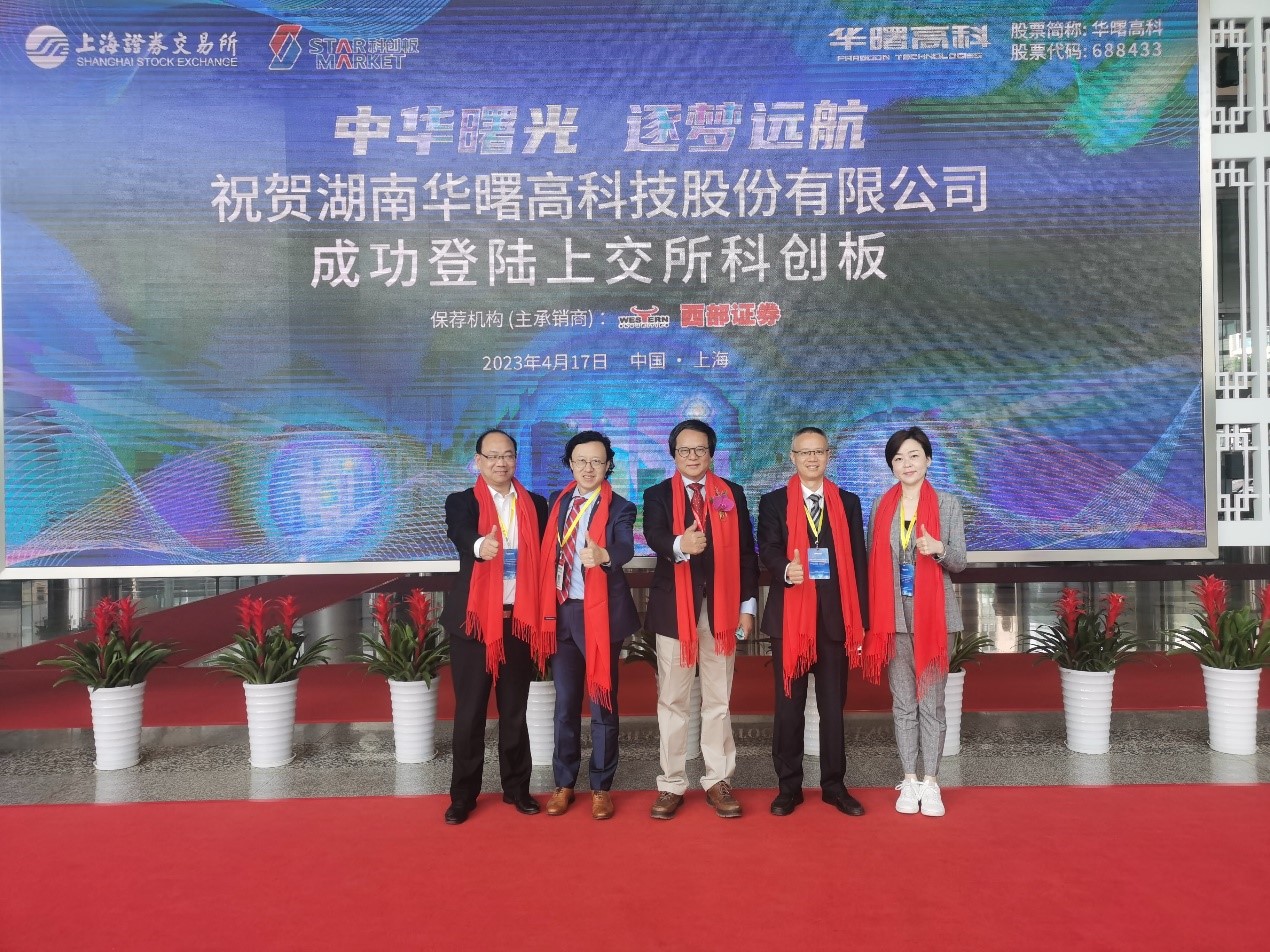

中美绿色基金在碳中和与碳达峰的大背景下,围绕物质资源利用效率的提升、自然能量获取方式的优化、人类生命质量的改善展开绿色投资。通过多层次、全方位的投资手段和组合,推动绿色创新技术的研发,加速新型绿色技术的产业化推广和更广泛应用。通过专注于绿色股权投资,树立绿色投资的专业化标杆,促进中国经济绿色低碳转型发展的同时,为投资人带来可观回报。中美绿色基金先后投资了华曙高科、高景太阳能、拜安科技、丽豪半导体、海辰储能、百奥恒新材料、国氢科技等在绿色发展领域有重大影响力的项目,同时也取得了良好的财务浮盈收益。

无论在国内还是国外,现今ESG的体系建设都难言成熟,仍有较大的挖潜空间,未来随着信息公开化、体系标准化的提升,ESG对投资决策的作用将会进一步提升。中美绿色基金在总结过往绿色投资经验的基础上,将持续优化自己的投资理念,更好地助力中国绿色发展。

随着ESG概念的火爆,出现部分企业“漂绿”的情况,投资者如何识别?

吴竺:在ESG概念流行之前,投资者寻找投资标的的过程中,也会发现有一些企业会去蹭热点,提升自身的估值。“漂绿”与以往蹭风口的情况有类似之处,投资者在尽调工作过程中,职责就是要评估企业的基本面,因此鉴别“漂绿”和“真绿”也是投资工作的基本需求之一。这也需要有更专业的投资分析人员建立一定的评估体系,在调研企业的过程中识别,再结合我们的ESG评估标准,可以给出相对准确的ESG评估值结果。中美绿色基金在这方面也做了很多创建性的工作,由我牵头,中美绿色基金建立了一个100 指标的绿色评价体系来识别不同行业类别的绿色企业,并且在不断的完善中。

中美绿色基金还是长角三角一体化示范区开发者联盟创始成员单位,积极在长三角一体化示范区,推动ESG的实践。依托长三角可持续发展研究院,作为发起人之一,与上海百奥恒新材料有限公司、中美绿色宝业智慧建筑科技有限公司、同济大学先进土木工程材料教育部重点实验室、上海市建筑科学研究院有限公司、上海建科建筑设计院有限公司共同组建的“百奥恒长三角低碳建筑材料技术及应用工程研究中心”,在长三角地区实践我们的ESG评价体系。我和我的校友同济大学蒋正武教授一同担任工程中心的技术委员会主任,从全生命周期的维度去看待建筑材料的绿色化,推动ESG理念在企业的落地。

我们也希望有更多的投资机构、企业来推动ESG标准的建立,使得ESG日益完善,更加直观、明了的被投资界、企业界认知、识别、实践。

目前国内尚未形成统一或者主流的ESG信披标准,您对信披标准有哪些建言?您如何看待企业ESG信披透明度、“哪里好披哪里”的现象?

吴竺:ESG信息的披露方、评估方、标准制定方,都有其自身的利益诉求,这是正常的市场现象。因此在投资过程中,特别是一级市场投资,我们作为投资者需要根据自身投资的需求去评估企业的ESG建设。中美绿色基金的评估体系并不是关注企业ESG建设的某些特定方面,而是根据企业的业务及运营数据对企业的ESG进行系统评估。

目前ESG信披标准不健全,很大一部分原因是因为ESG对企业的利益影响有限,标准建设可能需要长期且充分的利益博弈才能实现,短期内建立空泛的标准只能沦为空中楼阁。

易纲行长在陆家嘴论坛上谈到,实现“3060”的难点在于解决碳排放负的外部性问题,降低绿色溢价。在您看来,有哪些有效降低绿色溢价的渠道?

吴竺:这个问题很大,只能从原理上简单讨论。碳排放权作为一种商品,其价格是由供需决定。而要降低碳价,无非是开源节流,开源即增加碳汇,比如CCUS等,节流就是减少化石能源的使用。现有CCUS技术的经济性仍不理想,因此是需要发展的行业。

在减少化石能源的方面,中国和很多国家已经在新能源赛道上躬身前行,光伏、风电、储能、新能源汽车等,都是减少碳排放的重要手段。中国化石能源的替代仍有较大的发展空间,我们的电气化程度还很低,还有很多领域存在用电力替代化石能源的机遇。

您怎么看绿色金融体系的建设问题?

吴竺:金融体系的初心是实现资源的高效配置,而绿色是国家未来很长一段时间发展的指导思想之一,其重要性在近些年来被提升,但不是发展的单一目标。绿色金融体系的建设应该是在传统的金融体系基础上,以助力绿色发展助力为目的,建立针对不同阶段的绿色企业的多层次的金融服务。

在间接融资上,加深间接融资渠道,针对绿色企业的特点寻找降低资金成本的方案,尝试开发创新型信贷产品,如“绿色循环贷”“前沿通”等;在直接融资上,拓宽直接融资渠道,鼓励多层次资本市场参与;构建创新型业务模式,主要指间接融资和直接融资间的联动,如完善投贷联动;利用保险等风险分担工具,为绿色项目提供全方位保障等。